Outils / Ressources

Cadre règlementaire (juridique, fiscal, comptable) du mécénat

Vous pouvez trouver ici les fondements réglementaires du mécénat et de sa mise en œuvre qu’il est indispensable de connaître avant de faire appel ou contribuer au mécénat. La Foire Aux Questions vient compléter cette vision en apportant des réponses à des questions récurrentes.

Définition du mécénat

Le mécénat est un soutien financier, matériel ou humain apporté sans contrepartie directe significative de la part de la part de l’organisme bénéficiaire (l’organisme ou la personne en tant que porteur d’un projet) par une structure, une entreprise ou un particulier (le mécène), pour l’exercice en France d’une action ou activité d’intérêt général (culture, recherche, environnement, sport, santé, éducation, solidarité et humanitaire...). La contrepartie du mécénat ne peut se situer que dans un rapport de 1 à 4.

Les différents formes de mécénat

Sont distingués le mécénat financier, le mécénat en nature et le mécénat de compétences.

-

Le mécénat financier

Le mécénat financier ou en numéraire consiste en l’apport d’un montant en numéraire à un organisme éligible au mécénat. Les versements doivent être réellement effectués.

-

Le mécénat en nature

Le mécénat en nature ou en produits consiste pour l’entreprise mécène à donner des biens inscrits au registre des immobilisations ou des biens inscrits en compte de stock à un organisme éligible au mécénat.

Les dons en nature sont déductibles pour un montant correspondant à la valeur vénale pour les immobilisations et à leur coût de revient HT pour les biens produits.

Le mécénat technologique est une forme spécifique du mécénat en nature qui consiste à mobiliser gracieusement une technologie disponible ou utilisée par l’entreprise mécène au bénéfice d’un organisme éligible au mécénat. -

Le mécénat de compétence

Le mécénat de compétence est une forme particulière de mécénat, apparentée au mécénat en nature, qui consiste pour une entreprise mécène à mettre à disposition un salarié sur son temps de travail au profit d’un organisme éligible au mécénat, le salarié restant sous la responsabilité de l’entreprise.

L’entreprise mécène peut s’engager à réaliser une prestation de services déterminée pour le compte d’un organisme bénéficiaire éligible au mécénat. L’entreprise donatrice garde l’entière maîtrise de la réalisation de la prestation. Il peut s’agir par exemple de la réalisation du site internet pour le compte d’une association loi 1901 éligible au mécénat.

Le mécénat de compétence peut également prendre la forme d’une mise à disposition de main d’œuvre à but non lucratif qui consiste pour l’entreprise mécène à mettre un ou plusieurs salariés gratuitement à disposition d’un organisme bénéficiaire éligible au mécénat.

Dans ce cadre, le contrat de travail est maintenu avec l’employeur qui continue à exercer son autorité hiérarchique et disciplinaire.

Les intérêts de faire du mécénat / faire appel au mécénat

-

Du point de vue du donateur : le mécène

-

1 - Un outil de communication externe et interne

En se situant dans le cadre de l’intérêt général, l’entreprise mécène affiche grâce à ses actions de mécénat, des valeurs positives et citoyennes.

Le mécénat peut être utilisé comme vecteur de communication et permet l’amélioration de l’image de l’entreprise. L’entreprise mécène bénéficie bien souvent de retombées médiatiques qu’elle ne peut obtenir dans le cadre habituel de ses activités commerciales.

Il s’agit également d’un vecteur intéressant d’intégration de l’entreprise sur le territoire car à travers des opérations de mécénat, l’entreprise participe à des projets de proximité et noue des relations avec les porteurs de projet, les collectivités territoriales, autres entreprises, l’État, etc.

Bien utilisé, le mécénat apporte également des éléments positifs en interne. Il est porteur de « valeurs ». Il renforce l’image citoyenne de l’entreprise auprès de ses collaborateurs. Le mécénat constitue un puissant facteur de cohésion interne.

Point de vigilance pour le bénéficiaire : celui-ci a tout intérêt à veiller à ce que le don ne soit pas qu’une simple action de « green-washing » de la part d’un mécène par ailleurs passif quant à sa responsabilité sociale, sociétale et environnementale liée à ses activités et sa gouvernance.-

2 - Une législation fiscale favorable

Le don ouvre droit à une réduction d’impôts de 60 % du montant du versement dans la limite de 5 pour mille du chiffre d’affaire HT de l’entreprise.

L’entreprise bénéficie par ailleurs d’une déduction supplémentaire des sommes versées aux associations d'intérêt général, aux fondations et aux associations reconnues d'utilité publique dans une limite fixée par la loi.

On constate que la défiscalisation est un plus et peut jouer un rôle déclenchant ; pour autant, ce n’est pas uniquement l’argument fiscal qui fera que l’entreprise décide d’engager des opérations de mécénat.-

3 - Un enjeu stratégique pour l’entreprise

Le mécénat d'entreprise relève d’une décision de gestion réfléchie. Il doit s'inscrire au cœur de la stratégie de l'entreprise.

Le mécénat est également, pour nombre d'entreprises, un moyen de faire connaître ses métiers ou de mettre en valeur son savoir-faire.

Capitaliser sur la notion d’entreprise citoyenne sur la responsabilité sociétale des entreprises (RSE) est devenu depuis plusieurs années un enjeu stratégique pour nombre de dirigeants.

-

Du point de vue du mécéné : le bénéficiaire

Pour le bénéficiaire, le mécénat constitue essentiellement un des moyens de financement (dans le cas du mécénat financier) ou de mise en œuvre (dans le cas du mécénat en nature ou de compétence) de son action ou projet.

Avec l’augmentation régulière du nombre d’associations, la crise sanitaire que nous connaissons, la volonté de rééquilibrer le budget de fonctionnement des collectivités publiques, les acteurs du secteur non-marchand sont confrontés à la diminution des subventions publiques et à la nécessité de diversifier leurs sources de financement.

En période d’obtention du crédit plus difficile et de réduction des dépenses publiques, le monde associatif doit trouver de nouvelles sources de financement.

La part des financements privés (mécénat, parrainages appelés communément sponsoring, dons non défiscalisés) est en augmentation, même si une très grande partie des associations fonctionnent avec leurs ressources propres (cotisations, produit des manifestations).

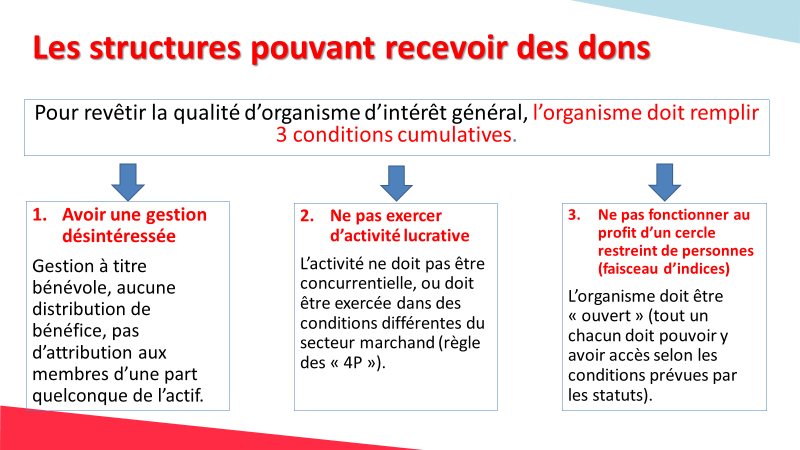

Les conditions que doit remplir un organisme pour pouvoir bénéficier du mécénat

Par ailleurs, l’organisme doit présenter l’un des caractères limitativement énumérés aux articles 200-1-b et 238 bis-1-a du Code Général des Impôts, à savoir : philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel, ou concourant à la mise en valeur du patrimoine artistique, notamment à travers les souscriptions ouvertes pour financer l'achat d'objets ou d'œuvres d'art destinés à rejoindre les collections d'un musée de France accessibles au public, à la défense de l'environnement naturel ou à la diffusion de la culture, de la langue et des connaissances scientifiques françaises.

La fiscalité profitable à l’entreprise mécène

Le mécénat des entreprises est défini par l’article 238 bis du Code Général des Impôts :

- La réduction d’impôt est équivalente à 60% des versements effectués pour la fraction du don inférieure ou égale à 2 millions €, dans la limite de 20 000 € ou 5‰ du chiffre d’affaires si ce dernier montant est supérieur à 20 000 €.

- Sauf cas particuliers, la réduction d’impôt est égale à 40% du montant pour la fraction supérieure à 2 millions € (applicable aux versements effectués au cours des exercices clos à partir du 31 décembre 2020).

- Etalement sur 5 ans si le plafond est dépassé ou si le crédit d’impôt dépasse l’impôt dû.

L’Administration précise les mesures suivantes qui s’appliquent aux versements effectués au cours des exercices clos à compter du 31 décembre 2020 :

- La loi de finances pour 2020 a modifié le plafond des versements pris en compte dans la réduction d’impôt (20 000 euros désormais contre 10 000 euros auparavant). Ainsi, les versements effectués par les entreprises ouvrent droit à la réduction d'impôt dans la limite de 20 000 euros ou de 5 pour mille du chiffre d'affaires lorsque ce dernier montant est plus élevé.

- Le nouveau plafond de 20 000 euros concerne également les dépenses effectuées au titre du dispositif de déduction spéciale en faveur des entreprises qui achètent des œuvres originales d'artistes vivants.

- La loi de finance pour 2020 a par ailleurs abaissé le taux de la réduction de 60 % à 40 % pour les dépenses excédant deux millions d’euros. Cependant, le taux de la réduction d’impôt reste fixé à 60 % et ce, quel que soit leurs montants, pour les versements effectués au profit d’organismes sans but lucratif qui aident gratuitement des personnes en difficulté en leur fournissant essentiellement des repas, un logement ou des soins.

- D’autre part, les rémunérations et charges sociales des salariés mis à disposition par une entreprise sont prises en compte dans la limite, par salarié, à trois fois le montant du plafond de la sécurité sociale.

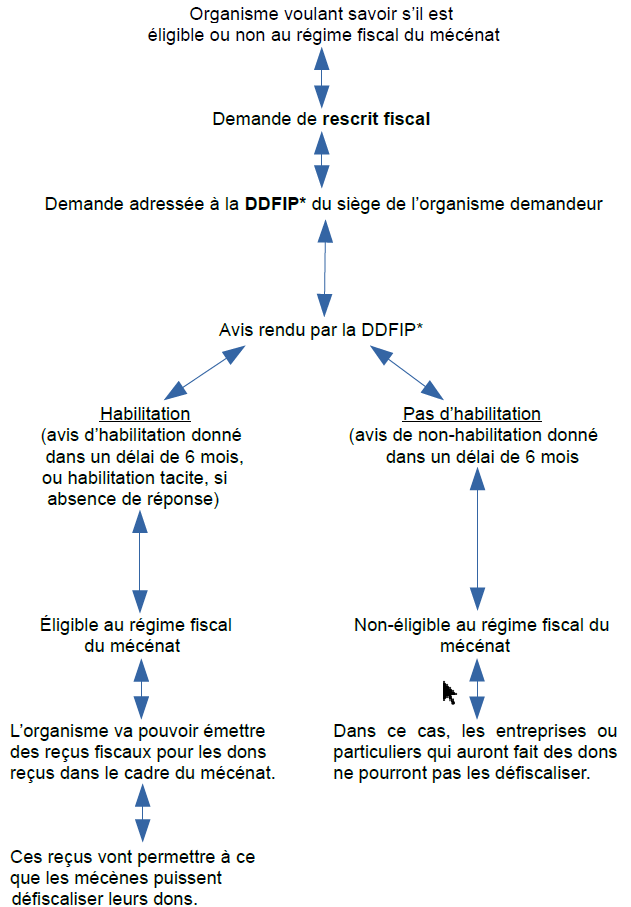

Le rescrit fiscal, son utilité, son obtention

Le rescrit fiscal est un document venant à la fois

- attester qu’un organisme en quête de mécénat pour un projet est bien éligible à celui-ci,

- habiliter l’organisme à émettre des reçus de dons permettant aux mécènes de pouvoir prétendre aux avantages fiscaux.

Sa détention par l’organisme bénéficiaire du mécénat peut donc faciliter l’engagement de chacune des deux parties dans la relation de mécénat. Néanmoins la détention du rescrit fiscal ne présente pas de caractère obligatoire.

Le rescrit fiscal s’obtient par demande de l’organisme en quête de mécénat auprès de la direction des services fiscaux (direction départementale des finances publiques, DDFIP) du département où se situe son siège administratif, sur la base d’un formulaire type. Les coordonnées des correspondants mécénat DDFIP de chaque département néo-aquitain sont disponibles dans Contacts et ressources utiles.

Pour une vision complète des tenants et aboutissants du rescrit fiscal, voir ci-après le tableau synthétique et le schéma procédural.

| LE RESCRIT FISCAL | |

|---|---|

| Remarques | En principe, l’organisme bénéficiaire d’un don doit apprécier, au regard des dispositions légales, s’il remplit ou non les conditions d’éligibilité au régime fiscal du mécénat. → Il doit exercer son activité en France, être d’intérêt général et relever de l’une des catégories mentionnées aux articles 200 ou 238 bis du CGI1. → La délivrance des reçus fiscaux appelés « reçus dons aux œuvres » relève donc de sa seule responsabilité. Cela étant, en cas de doute, l’article L. 80 C du livre des procédures fiscales a instauré une procédure de rescrit fiscal. |

| Définition du rescrit fiscal | Depuis 2004, le rescrit fiscal permet, en cas de doute, de vérifier, auprès de l’administration fiscale, que l’organisme (ou l’un de ses projets) remplit tous les critères d’éligibilité au mécénat. |

| Texte juridique relatif au rescrit | Les modalités pratiques de la procédure du rescrit fiscal sont mentionnées aux articles R*80 C-1 à R*80 C-4 du Livre des procédures fiscales. |

| Les demandeurs du rescrit | Associations, fondations, organismes publics et privés d’intérêt général. |

| Intérêt du rescrit | Savoir si son organisme ou son projet est éligible au mécénat et habilité à émettre des reçus de dons permettant aux mécènes de bénéficier des avantages fiscaux. |

| La demande de rescrit fiscal | La demande consiste à l’envoi d’un formulaire à remplir et d’un ensemble de pièces jointes décrivant la situation de l’organisme,

à la direction des services fiscaux du département où le siège de l’organisme est établi. → Envoi par pli recommandé avec accusé de réception. |

| Lien du formulaire de demande de rescrit | https://bofip.impots.gouv.fr/bofip/635-PGP.html/identifiant=BOI-LETTRE-000132-20140728 |

| Réponse de l’administration | C’est le correspondant de la DDFIP2 (service association) qui va émettre un avis sur la capacité ou non pour l’organisme d’émettre des reçus fiscaux qui ouvriront droit aux réductions d’impôt aux mécènes. |

| Les effets de la demande | L’émission de reçus de dons est illégale pendant les six mois qui suivent la demande. |

| Délai de réponse de l’administration | L’administration a 6 mois pour répondre. En l’absence de réponse au-delà de ce délai, aucune amende fiscale ne pourra être appliquée pour émission irrégulière de reçus de dons, tant que l’administration n’aura pas répondu. → L’absence de réponse exclut la sanction (TA Paris, 3 mars 2016, n°1500479/2-3). |

| Désaccord du demandeur avec le rescrit | Le demandeur qui n’est pas satisfait de la réponse de l’administration peut solliciter un second examen de sa demande, à condition de ne pas invoquer d’éléments nouveaux. |

| La finalité du rescrit | → Si l’administration donne un avis positif : prise de position officielle de l’administration qui octroie au demandeur la capacité de délivrer des reçus fiscaux. L’organisme pourra ainsi garantir à ses donateurs ou mécènes la défiscalisation de leurs dons. → Si l’administration donne un avis négatif : alors le demandeur ne sera pas habilité à émettre des reçus fiscaux, car son organisme ou son projet n’entre pas dans le cadre juridique du mécénat. Les dispositions fiscales du mécénat ne lui bénéficieront pas. |

| La valeur du rescrit | L’avis donné par l’administration, de par son caractère opposable, constitue une garantie pour le mécène comme pour le bénéficiaire, sous réserve que la situation réelle de l’organisme soit identique à celle exposée dans la demande.

Le rescrit est une habilitation à un moment T, et non un agrément. Donc si la situation de l’organisme évolue, l’administration peut revenir sur son appréciation. |

| Sanctions | En cas de refus de rescrit ou de contrôle fiscal remettant en cause l’éligibilité de l’organisme bénéficiaire, l’émission de reçus est illégale. L’organisme émetteur s’expose à une amende fiscale de 25 % du montant du don. |

| Pour en savoir plus | https://www.service-public.fr/particuliers/vosdroits/F34246 |

1 Code Général des Impôts

2 Direction départementale des Finances Publiques

*Direction Départementale des Finances Publiques

Source : DREAL Nouvelle-Aquitaine, Mission Développement Durable, Rapport de stage d’Élise BOUDET, 2018.

L’émission/la détention de reçus fiscaux, ses conséquences pour l’organisme et le mécène

L’article 19 de la loi n° 2021-1109 du 24 août 2021 confortant le respect des principes de la République, codifié à l’article 222 bis du code général des impôts (CGI), soumet à une nouvelle obligation déclarative les organismes (associations, fondations, établissement publics etc) qui délivrent des reçus, des attestations ou autres documents par lesquels ils indiquent à un contribuable qu’il est en droit de bénéficier des réductions d’impôts.

Ces organismes doivent déclarer annuellement le montant cumulé des dons et versements mentionnés dans ces documents ainsi que le nombre de reçus délivrés. La déclaration annuelle doit être faite en ligne à https://www.demarches-simplifiees.fr/commencer/declaration-des-dons dans les trois mois de la clôture de l’exercice. Cette obligation déclarative est détaillée à https://www.impots.gouv.fr/professionnel/declaration-des-dons-et-recus .

Cette mesure s’applique aux documents délivrés relatifs aux dons et versements reçus à compter du 1er janvier 2021.

L’article 19 de la loi complète l’article 238 bis du CGI afin de subordonner le bénéfice de la réduction d’impôt à la condition que le contribuable soit en mesure de présenter, à la demande de l’administration fiscale, les pièces justificatives, répondant à un modèle fixé par l’administration, attestant la réalité des dons et versements. Ce modèle de reçu fiscal « entreprises » est accessible à https://www.impots.gouv.fr/formulaire/2041-mec-sd/recu-des-dons-et-versements-effectues-par-les-entreprises-au-titre-de.

Par conséquent, pour les dons et versements effectués à compter du 1er janvier 2022, les entreprises donatrices doivent détenir un reçu fiscal pour justifier de la réalité de leurs dons auprès de l’administration fiscale.

L’article 18 de la loi modifie l’article L.14 du livre des procédures fiscales (LPF) et autorise l’administration fiscale à contrôler sur place (dans les locaux de l’organisme) la régularité de la délivrance des reçus, attestations ou tous les autres documents par lesquels les organismes bénéficiaires de dons et versements indiquent à un contribuable qu’il est en droit de bénéficier des réductions d’impôt liées aux dons.

Il s’agit donc d’un contrôle de fond, visant à s’assurer que l’organisme contrôlé respecte bien les conditions prévues par les articles 200, 238 bis et 978 du CGI pour l’octroi au contribuable des réductions d’impôt au titre du mécénat.

Télécharger le fichier Mecenat_CadreReglementaire.pdf